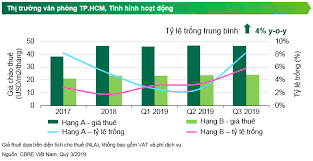

Thị Trường Văn Phòng TP.HCM

Giá chào thuê được tính theo diện tích thực thuê, chưa bao gồm thuế VAT và phí dịch vụ.

Nguồn: B.P. Nghiên Cứu CBRE Việt Nam, Q4/2020.

Thị trường văn phòng TP.HCM vẫn tiếp tục gặp khó khăn khi tình hình hoạt động kinh doanh của nhiều doanh nghiệp bị ảnh hưởng do dịch bệnh COVID-19. Thị trường ghi nhận diện tích thực thuê -20.544 m2 NLA trong năm 2020. Theo các giao dịch thực hiện và thu thập bởi CBRE, 27% số giao dịch đến từ việc thu hẹp diện tích từ các khách thuê, tăng 12 đpt so với năm 2018.

Mặc cho tình hình dịch COVID-19, thị trường văn phòng TP.HCM vẫn tiếp tục ghi nhận thêm ba tòa nhà văn phòng mới trong năm vừa qua, với tòa Frienship Tower (Hạng B) hoạt động vào Quý 1, tòa nhà UOA Tower (Hạng A ngoài trung tâm) và Opal Tower (Hạng B) được bàn giao cho khách vào Quý 4 với tổng diện tích cho thuê mới là 65.372 m2 NLA. Tính đến Quý 4/2020, thị trường văn phòng TP.HCM có tổng cộng 1.422.486 m2 NLA từ 18 tòa nhà Hạng A và 68 tòa nhà Hạng B.

Trong năm 2020, tỷ lệ trống Hạng A được ghi nhận ở mức 18,1%, tăng 9,0 đpt so với năm trước do có nguồn cung mới cũng như một số khách thuê trả lại mặt bằng để ra khỏi thị trường hoặc để chuyển qua những tòa nhà có giá thuê thấp hơn. Tỷ lệ trống Hạng B cũng ghi nhận tăng lên mức 9,1%, cao hơn 4,1 đpt so với năm trước do có tòa nhà Friendship Tower và Opal Office Tower mới đi vào hoạt động. Thêm vào đó, một vài tòa nhà Hạng B trong Quận 1 ghi nhận tỷ lệ trống tăng do mức giá ở đây cao và các khách thuê cũng trả lại mặt bằng.

Trong năm vừa qua, giá thuê Hạng A giảm 5,3% so với năm trước do tòa nhà UOA Tower nằm ở khu vực ngoại vi gia nhập vào thị trường với mức giá chào là 23 USD/m2/tháng, chỉ bằng một nửa so với giá trung bình Hạng A của toàn thị trường. Bên cạnh đó, một số chủ nhà chủ động điều chỉnh giá chào xuống để thu hút khách thuê mới nhằm lấp đầy những diện tích trống mà khách thuê cũ trả lại. Một vài chủ nhà cố gắng duy trì giá chào cao nhưng lại linh hoạt hơn về mức giá chốt, có thể giảm giá lên đến 20% - 25% so với giá chào bên cạnh các điều khoản thuê linh hoạt

COVID-19 đã thay đổi cơ cấu nguồn cầu của thị trường văn phòng. Nếu trước đây vào những năm 2018 và 2019, Không gian Làm việc Linh hoạt chiếm lĩnh thị trường khi dẫn đầu nguồn cầu thuê văn phòng thì trong năm 2020 gần như rất ít các giao dịch ở mảng này. Thay vào đó, các ngành như Bán lẻ/Thương mại/Thương mại điện tử, Công nghệ thông tin và Sản xuất là ba nhóm ngành dẫn dắt nguồn cầu với 53% trên tổng số các giao dịch được thực hiện và thu thập bởi CBRE Việt Nam trong năm vừa qua. Do dịch COVID-19, việc sử dụng công nghệ và mua hàng trực tuyến trở nên thông dụng hơn bao giờ hết, điều này đã giúp các doanh nghiệp Thương mại điện tử tiếp tục mở rộng trong năm qua.

Dịch bệnh cũng đã thay đổi các chiến lược sử dụng bất động sản của khách thuê. Trước đây, nhân viên thường chủ yếu làm việc tại văn phòng nhưng hiện tại họ đã linh hoạt hơn khi làm việc tại nhiều nơi khác nhau. Theo một cuộc khảo sát thực hiện bởi PwC, các khách thuê có xu hướng tái cơ cấu lại không gian làm việc theo mô hình kết hợp giữa việc làm tại văn phòng và ngoài văn phòng, bên cạnh việc điều chỉnh giảm mật độ chỗ ngồi trong văn phòng. Bằng cách này, các khách thuê có thể tiết kiệm một khoản chi phí thuê văn phòng nhưng vẫn duy trì được hiệu quả hoạt động của doanh nghiệp cũng như đảm bảo được sức khỏe của nhân viên.

Dự kiến trong năm 2021 và 2022, thị trường văn phòng sẽ có hơn 150.000 m2 NLA từ sáu tòa nhà mới là Pearl 5 Tower, Cobi Tower, The Graces, Saigon First House, Spirit of Saigon và Etown 6. Trong hai năm tiếp theo, với hy vọng dịch bệnh được kiểm soát tốt nhờ có vắc xin, tình hình hoạt động của thị trường văn phòng sẽ trở nên tích cực hơn dù có nhiều nguồn cung mới. Giá chào thuê của cả hai hạng vẫn ổn định với tỷ lệ trống giảm dần theo năm. Cụ thể, tỷ lệ trống Hạng A dự báo đạt lần lượt là 16% và 13% trong năm 2021 và 2022. Tỷ lệ trống Hạng B đạt 12% và 7% cùng thời điểm dự báo.

Theo bà Phạm Ngọc Thiên Thanh, Phó giám đốc, BP. Nghiên cứu và Tư vấn, CBRE Việt Nam: “Đại dịch COVID-19 đã định hình lại các xu hướng thị trường với những nhóm ngành không bị ảnh hưởng sẽ tiếp tục dẫn dắt nguồn cầu thuê văn phòng trong năm 2021. Thêm vào đó, các khách thuê cũng bắt đầu chú trọng hơn các yếu tố như tiết kiệm chi phí thuê, đảm bảo sức khỏe cho nhân viên cũng như duy trì được hiệu quả kinh doanh. Để làm được điều đó, các khách thuê có xu hướng áp dụng mô hình làm việc kết hợp giữa làm việc tại văn phòng và tại nhà, thiết kế lại không gian làm việc với mật độ thấp hơn và đa dạng hóa nơi làm việc tại một số địa điểm ngoại vi hoặc sử dụng không gian làm việc linh hoạt. Ngoài ra, thị trường văn phòng trong hai năm tiếp theo sẽ cạnh tranh hơn với lượng nguồn cung mới. Nhằm cạnh tranh hơn, các chủ nhà cũng được tư vấn áp dụng những công cụ giải pháp tối ưu hóa văn phòng để đánh giá điểm mạnh và mặt hạn chế của tòa nhà nhằm chỉnh trang và nâng cấp tài sản”.

Thị Trường Bán Lẻ TP.HCM

Giá chào thuê được tính theo diện tích thực thuê trung bình tại tầng trệt và tầng một, chưa bao gồm thuế VAT và phí dịch vụ.

Nguồn: B.P. Nghiên Cứu CBRE Việt Nam, Quý 4/2020.

Thị trường bán lẻ TP.HCM không ghi nhận nguồn cung mới trong năm 2020. Tuy nhiên, dự án TTTM Tổng hợp Parkson Quận 1 đã khai trương trở lại trong Quý 4/2020 với hai khách thuê chủ chốt là MUJI và Kohnan bên cạnh cửa hàng flagship của Uniqlo được khai trương trước đó. Như vậy, xét cả năm 2020, nguồn cung mới đạt được là 11.300 m2 NLA, thấp hơn 90% so với mức nguồn cung mới trung bình trong ba năm trước đây. Tính đến Quý 4/2020, toàn thị trường có 1.049.023 m2 diện tích bán lẻ.

Trong Quý 4 vừa qua, theo đà phục hồi của thị trường, tỷ lệ trống tiếp tục cải thiện tại khu vực Trung tâm cũng như ngoài Trung tâm. Tỷ lệ trống tại Trung tâm vẫn duy trì ở mức thấp là 1,1% do nguồn cung rất khan hiếm. Trong khi đó tỷ lệ trống Ngoài trung tâm giảm nhẹ 0,1 đpt theo quý nhưng tăng 5,1 đpt theo năm và đạt mức 13,2% tính đến cuối năm 2020.

Theo thống kê của CBRE Việt Nam, sự phục hồi là không đồng đều giữa các vị trí. Tỷ lệ trống tại các mặt bằng TTTM chất lượng cao tại Quận 1, Quận 2 và Quận 7 hầu như đã phục hồi, thậm chí còn cải thiện so với cùng kỳ năm ngoái. Trong khi đó, diện tích bán lẻ tại khu vực xa trung tâm nơi sức mua của người tiêu dùng còn bị ảnh hưởng bởi dịch bệnh thì tỷ lệ trống lại tăng đáng kể. Loại hình bán lẻ chịu ảnh hưởng nặng nhất là khối đế chung cư tại các dự án vùng ven thành phố. Tính trung bình theo quận, các quận có mức tăng tỷ lệ trống (theo năm) trên 15 đpt là Quận 6, Quận 4, Quận 5; các quận có mức tăng tỷ lệ trống từ 5-10 đpt là Quận 11, Quận Tân Phú, Quận 10, Quận 2. Các khu vực còn lại có mức tăng dưới 3,5 đpt.

Tại thời điểm Quý 4/2020, thị trường ghi nhận một vài dự án khu Ngoài trung tâm đã bắt đầu giảm mức giá chào thuê. Trong khi phần lớn các dự án chỉ giảm nhẹ giá chào thuê 3-5%, cũng có một số ít dự án giảm giá chào thuê lên đến 8-15%; đây là những dự án có ít lưu lượng người mua sắm và tỷ lệ trống cao hơn 15% giai đoạn trước dịch. Trong khi đó, giá chào thuê khu vực Trung tâm vẫn ở mức ổn định. Tính đến Quý 4/2020, giá chào thuê khu Trung tâm đạt 135,5 USD/m2/tháng, ổn định theo quý và theo năm. Giá chào thuê khu ngoài Trung tâm đạt 34,4 USD/m2/tháng, giảm 3,9% theo quý và 3,8% theo năm.

Tuy nhu cầu tìm mặt bằng cho thuê có dấu hiện khởi sắc từ Quý 2/2020, việc mở rộng mặt bằng vẫn thuộc về các đơn vị bán lẻ mạnh trong nước, thường rơi vào nhóm ngành hàng ăn uống, thời trang phụ kiện và đặc biệt là Nhà thuốc. Các đơn vị bán lẻ uy tín này thường được chủ đầu tư ưu ái với mức giá thuê ưu đãi khoảng 10% đối với khu Trung tâm và 15-20% đối với khu vực ngoài Trung tâm. Ngoài ưu đãi giá thuê, các điều khoản khác liên quan đến chia sẻ doanh thu, thời hạn thuê, hay các tình huống bất khả kháng vì dịch bệnh hầu như chưa thay đổi nhiều so với trước đây. Đây là thời điểm tốt để các đơn vị bán lẻ săn mặt bằng cho thuê chất lượng với mức giá ưu đãi. Đối với các thương hiệu mới nước ngoài, có sự sụt giảm rõ rệt về số lượng các thương hiệu mới so với giai đoạn từ năm 2015 đến nay. Đa số các thương hiệu mới vẫn trong giai đoạn nghiên cứu thị trường và chờ đợi tác dụng hiệu quả của vắc xin trước khi mở mặt bằng bán lẻ. Theo ghi nhận của CBRE, các thương hiệu mới của nước ngoài chủ yếu đến từ các nước Đông Nam Á và đánh vào phân khúc trung cấp.

Trong năm 2021, thị trường sẽ đón nhận thêm gần 60.000 m2 NLA đến từ việc tái khai trương dự án Union Square tại Quận 1 và dự án mới Socar Shopping Mall tại Quận 2. Mức giá thuê và tỷ lệ trống sẽ tạm thời giữ ổn định trong nửa đầu năm 2021 trước khi nhu cầu thuê tăng kéo theo sự cải thiện của hoạt động thị trường. Bên cạnh những ngành hàng chủ chốt dẫn đầu sự phục hồi như Ăn uống, Sức khỏe & Sắc đẹp, Siêu thị, Thời trang và Phụ kiện, một vài ngành hàng được dự đoán sẽ bắt đầu gia tăng nhu cầu mở mặt bằng như Showroom Xe hơi, Đồ gia dụng, Mặt hàng cao cấp... Từ năm 2022 trở đi, nguồn cung tương lai sẽ tiếp tục tập trung tại Khu Đông cũng như Khu Trung tâm của thành phố. Đây là nơi những mặt bằng hạng sang đang chờ đợi tuyến Metro số 1 đi vào hoạt động để thiết lập mức giá thuê mới cho toàn thị trường. Trong vòng 5 năm tới, dự đoán có khoảng 500.000 m2 NLA sẽ đi vào hoạt động.

Thị Trường Căn Hộ Bán TP.HCM

Nguồn: B.P. Nghiên Cứu CBRE Việt Nam, Quý 4/2020.

Trong năm 2020, thị trường tiếp tục ghi nhận sự sụt giảm của nguồn cung chào bán do hai nguyên nhân chính. Thứ nhất, quy trình cấp phép mới và cấp phép sửa đổi các dự án tiếp tục kéo dài dẫn đến việc triển khai dự án chậm. Thứ hai, nhằm hạn chế sự lây lan của dịch COVID-19, việc giãn cách xã hội, hạn chế di chuyển và tạm ngưng các chuyến bay quốc tế đã làm gián đoạn các sự kiện mở bán được lên kế hoạch từ 2019. Trong bối cảnh thiếu hụt nguồn cung, giá bán đã được đẩy lên cao tại các khu vực trong thành phố đặc biệt là các quận vùng ven.

Nguồn cung chào bán trong năm 2020 đạt 17.272 căn, giảm 35% so với năm 2019. Đây là mức thấp nhất trong vòng sáu năm qua và là năm thứ năm liên tiếp thị trường ghi nhận sụt giảm về nguồn cung. Có 21 dự án được chào bán mới trong năm 2020 (so với 36 dự án trong năm 2019). Quý 4/2020 ghi nhận 6.696 căn hộ được chào bán từ sáu dự án.

Xét về phân khúc, cả năm 2020 thị trường không có sản phẩm bình dân nào được chào bán. Trong khi đó, phân khúc cao cấp lần đầu tiên chiếm tỷ trọng cao nhất với 76% tổng nguồn cung chào bán. Phân khúc trung cấp chỉ chiếm 17% và hạng sang chiếm 7% với nguồn cung chính đến từ hai dự án tại Thủ Thiêm là The River và The Metropole.

Về vị trí, khu Đông chiếm 91% về nguồn cung chào bán theo căn và 43% theo số lượng dự án nhờ có dự án khu đại đô thị ở Quận 9. Việc thành lập thành phố Thủ Đức vào năm 2021 dự kiến sẽ làm thay đổi diện mạo của khu vực và tiếp tục làm gia tăng nguồn cung tại khu vực phía Đông. Khu Nam chiếm 38% theo số lượng dự án nhưng chỉ chiếm 7% theo số căn. Khu vực Trung Tâm và phía Bắc không có nguồn cung mới do thiếu quỹ đất.

Giá bán trung bình trên thị trường sơ cấp đạt mức 2.150 USD/m2, tăng 9% so với quý trước và 13% so với cùng kỳ năm trước. Mức giá trung bình tăng mạnh do các sản phẩm được chào bán chủ yếu tại phân khúc cao cấp và hạng sang. Đồng thời các dự án mới mở bán tại các quận ven đô có mức giá chào bán cao hơn mức giá chung của khu vực từ 20%-30%. Giá bán tại phân khúc hạng sang ghi nhận mức tăng cao nhất là 9% so với cùng kỳ năm trước. Phân khúc cao cấp ghi nhận mức giá trung bình sơ cấp giảm 1% so với cùng kỳ năm trước. Mức giảm nhẹ là do các giai đoạn tiếp theo và các dự án mới ở các quận vùng ven đã vượt cấp từ trung cấp lên cao cấp. Phân khúc trung cấp và bình dân ghi nhận mức tăng giá lần lượt là 5% và 4% so với cùng kỳ năm trước.

Với mức giá tăng cao và ảnh hưởng bởi dịch COVID-19, tình hình hấp thụ của thị trường nhà ở bán bị ảnh hưởng nhất định. Chỉ 75% sản phẩm chào bán mới được tiêu thụ trong năm 2020, thấp hơn mức 90% trong năm 2019. Hàng tồn kho được ghi nhận tăng lên đáng kể tại phân khúc cao cấp, tăng 74% so với cùng kỳ năm trước. Trong Quý 4/2020 ghi nhận 5.007 căn bán được, tổng lượng tiêu thụ cho cả năm 2020 đạt 15.086 căn, giảm 49% so với năm trước. Nguồn cung khan hiếm khiến thị trường thứ cấp trở nên sôi động hơn, đặc biệt là tại các quận phía Đông như Quận 2 (Thủ Thiêm, An Phú, Thạnh Mỹ Lợi) và Bình Thạnh. Giao dịch thứ cấp do CBRE thực hiện ghi nhận mức giá tăng trung bình tại khu vực này từ 30%-50% so với thời điểm chào bán.

Nguồn: B.P. Nghiên Cứu CBRE Việt Nam, Quý 4/2020.

Năm 2021 dự kiến sẽ không có những thay đổi lớn nhưng sẽ cải thiện hơn so với năm 2020. Thị trường kỳ vọng sẽ có thêm khoảng 17.500 căn hộ với các dự án mới ở các quận ven thành phố: khu vực phía Đông với giai đoạn tiếp theo của Vinhomes Grand Park, Masteri Centre Point (Quận 9), các dự án mới như Masterise Lumière Riverside, Laimian City (Quận 2); khu vực phía Tây với các dự án như AIO City (Bình Tân), phía Bắc với PiCity (Quận 12); và phía Nam với các giai đoạn tiếp theo của Sunshine City Saigon và Sunshine Diamond River tại Quận 7, Celesta Rise tại Nhà Bè.

Giá bán: USD/m2 (không bao gồm VAT và tính trên diện tích thông thủy)

Nguồn: B.P. Nghiên Cứu CBRE Việt Nam, Quý 4/2020.

Giá sơ cấp dự kiến sẽ tiếp tục tăng so với năm 2020 tuy nhiên mức tăng sẽ ổn định hơn để thị trường có thể tiêu thụ hết các sản phẩm còn lại. Giá chào bán sơ cấp năm 2021 ở các phân khúc sẽ có mức tăng giá trong khoảng từ 1% đến 4% so với năm 2020. Riêng giá căn hộ hạng sang dự kiến tăng 2-7% trong năm 2021, 2022 nhờ có các sản phẩm mới là căn hộ hạng sang có thương hiệu (branded residence) tại quận 1.

Thị trường thứ cấp sẽ tiếp tục sôi động do nguồn cung sơ cấp khan hiếm và thị trường sơ cấp đã thiết lập mặt bằng giá mới. Người mua để ở mặc dù khó tìm được sản phẩm phù hợp nhu cầu và túi tiền trên thị trường sơ cấp nhưng sẽ có nhiều lựa chọn hơn trên thị trường thứ cấp với các căn hộ có tiến độ xây dựng tốt hoặc chuẩn bị bàn giao. Nhìn rộng hơn về các tỉnh lân cận, nguồn cung khan hiếm tại TP.HCM sẽ buộc người mua tìm kiếm các cơ hội đầu tư tại Bình Dương, Long An và Đồng Nai. Các thị trường này dự kiến sẽ tiếp tục tăng trưởng trong năm 2021.

Theo bà Dương Thùy Dung, Giám đốc Cấp cao, CBRE Việt Nam: “Mặc dù vẫn còn nhiều khó khăn và con đường phục hồi sẽ không bằng phẳng, thị trường căn hộ sẽ tiếp tục đón nhận sự quan tâm của người mua để ở và nhà đầu tư. Ngoài ra các tín hiệu tích cực gần đây từ các dự án hạ tầng trọng điểm như khởi công sân bay Long Thành và việc thành lập thành phố Thủ Đức sẽ là động lực tái khởi động cho thị trường.”

Tiêu chí phân hạng căn hộ của CBRE:

- Hạng sang: dự án với giá sơ cấp trung bình trên 4.000 USD/m2

- Cao cấp: dự án với giá sơ cấp trung bình từ 2.000 đến 4.000 USD/m2

- Trung cấp: dự án với giá sơ cấp trung bình từ 1.000 đến 2.000 USD/m2

- Bình dân: dự án với giá sơ cấp trung bình dưới 1.000 USD/m2

(Giá bán không bao gồm VAT)

Thị Trường Bất Động Sản Công Nghiệp Việt Nam

Trong đại dịch COVID-19, thị trường khu công nghiệp là mảng duy nhất chứng kiến sự tăng trưởng tích cực về cả giá thuê và tỷ lệ lấp đầy. Trong Quý 4/2020, giá thuê trung bình tại các khu công nghiệp đã có từ năm 2019 tại năm tỉnh và thành phố công nghiệp chính tại miền Bắc (Hà Nội, Bắc Ninh, Hưng Yên, Hải Dương và Hải Phòng) đạt 89,7%, tăng 2,1 đpt theo năm. Tương tự, tỷ lệ lấp đầy tại bốn tỉnh và thành phố công nghiệp chính tại miền Nam đạt 87,0%, tăng 2,5 đpt theo năm.

Nguồn: B.P. Nghiên Cứu CBRE Việt Nam, Quý 4/2020.

Do sự dịch chuyển sản xuất từ Trung Quốc cũng như Hiệp định EVFTA chính thức có hiệu lực, nhu cầu cho đất công nghiệp cũng tăng trên toàn Việt Nam. CBRE ghi nhận giá thuê đất tại một số khu công nghiệp tại Hải Phòng, Bắc Ninh và Hải Dương ở miền Bắc và TP.HCM, Đồng Nai và Long An ở miền Nam tăng 20% đến 30% theo năm.

Nguồn: B.P. Nghiên Cứu CBRE Việt Nam, Quý 4/2020.

Hoạt động của kho và xưởng xây sẵn duy trì ở mức ổn định theo năm do nguồn cung lớn được đưa vào hoạt động trong năm 2019 và 2020 cũng như hoạt động cho thuê bị trì hoãn do lệnh hạn chế đi lại. Sự tăng trưởng mạnh của các công ty thương mại điện tử và logistics kể từ khi dịch COVID-19 bùng nổ đã thúc đẩy nhu cầu về không gian lưu trữ và cơ sở phân phối. Do đó, nhu cầu tìm kiếm quỹ đất để phát triển cơ sở hạ tầng kho vận tăng lên đáng kể, với 20% tổng yêu cầu hỏi thuê cho ngành này, theo ghi nhận bởi CBRE. Tại các vị trí đắc địa với hạn chế về nguồn cung đất công nghiệp, kho cao tầng sẽ bắt đầu xuất hiện nhằm tạo không gian lưu trữ lớn hơn để đáp ứng nhu cầu của các công ty thương mại điện tử, đặc biệt là để làm địa điểm để giao hàng chặng cuối.

Nguồn: B.P. Nghiên Cứu CBRE Việt Nam, Quý 4/2020.

Với sự thay đổi mạnh mẽ trong đại dịch, thị trường bất động sản công nghiệp tại Việt Nam đã trở thành cơ hội hấp dẫn cho cả nhà đầu tư trong nước và quốc tế. Trong năm 2020, bất chấp đại dịch, các ông lớn về kho xưởng quốc tế như GLP, LOGOS và JD.com đã tham gia và đầu tư mạnh mẽ vào cả miền Bắc và miền Nam. Vingroup, một chủ đầu tư bất động sản lớn tại Việt Nam, cũng đã gia nhập thị trường, với hai khu công nghiệp mới dự kiến sẽ ra mắt trong năm 2021.

Việc mở rộng của các doanh nghiệp hiện hữu và xây dựng các cơ sở sản xuất trong bối cảnh đẩy mạnh sự di dời chuỗi cung ứng sẽ là động lực chính thúc đẩy nhu cầu trong những năm tới. Trong khi giá thuê đất công nghiệp đã đạt mức cao tại một số khu công nghiệp có vị trí tốt, khách thuê sẽ phải tìm kiếm nguồn cung đất mới tại các khu vực ngoài các trung tâm công nghiệp hiện hữu. Ngoài ra, các chủ đầu tư khu công nghiệp cũng đang thực hiện các thay đổi về phát triển sản phẩm để thích ứng với tình hình mới. Các điểm nổi bật là sự áp dụng công nghệ hiện đại để quản lý và vận hành cơ sở hạ tầng, cung cấp các gói dịch vụ bao gồm dịch vụ pháp lý, nhân sự để giúp khách thuê tiết kiệm thời gian và chi phí trong quá trình thực hiện dự án. Điều này đang dần tạo nên một mô hình phát triển bất động sản công nghiệp mới tại Việt Nam, tích hợp việc đầu tư và cung cấp bất động sản cũng như các dịch vụ hỗ trợ quản lý.

Chú ý:

- Giá thuê đất công nghiệp và Kho/Xưởng xây sẵn không bao gồm thuế VAT và phí quản lý.

- Giá thuê đất công nghiệp được tính dựa trên thời gian thuê còn lại của dự án (thường từ 30 đến 45 năm).

Thanh Đức