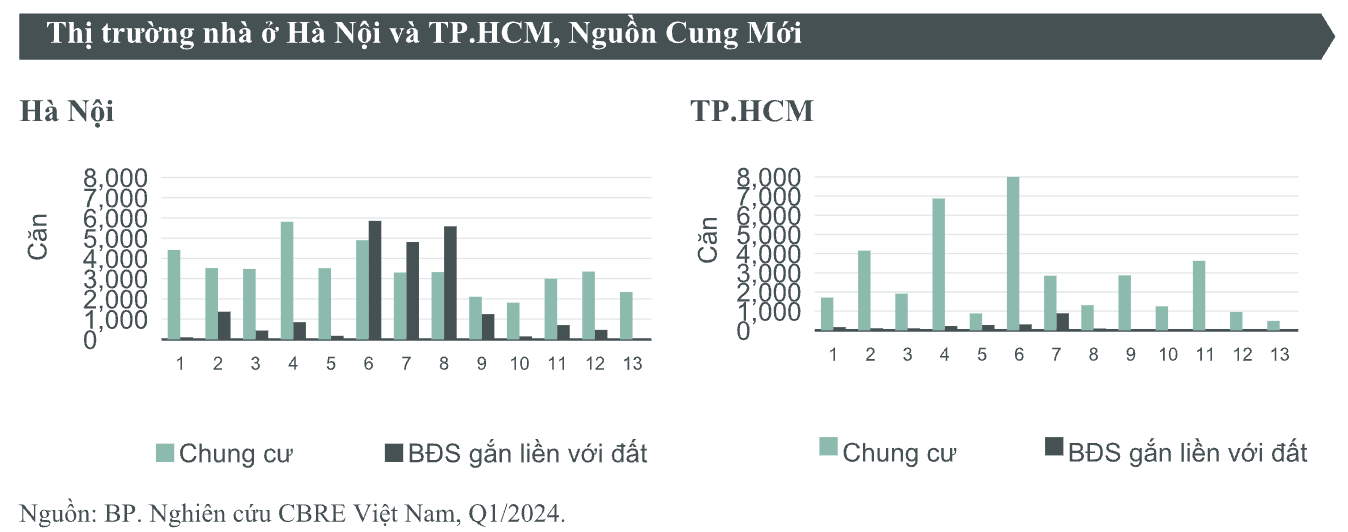

Theo báo cáo của CBRE, ba tháng đầu năm 2024 tiếp tục ghi nhận nguồn cung hạn chế trên thị trường BĐS nhà ở tại Hà Nội và TP.HCM. Cụ thể, nguồn cung mới tại Hà Nội tập trung chủ yếu từ các dự án chung cư cao cấp ở phía Tây, đạt tổng cộng hơn 2.300 căn hộ chung cư và 30 căn nhà ở thấp tầng ghi nhận mở bán mới trong quý. So với cùng kỳ năm ngoái, lượng nguồn cung căn hộ bán mới tại Hà Nội trong Quý 1/2024 đã tăng 11%. Tuy nhiên, con số này vẫn chưa phục hồi về lại mức 3.000 – 4.000 căn mở bán mới trong quý đầu tiên của các năm 2021 và 2022 trước đó. Nguồn cung BĐS gắn liền với đất trong quý này duy trì ở mức thấp khi chỉ ghi nhận nguồn cung mới khiêm tốn từ một dự án mở bán đợt tiếp theo. Trong khi đó, tại TP.HCM, chỉ có khoảng 500 căn hộ chung cư được chào bán ra thị trường, phần lớn vẫn là các giai đoạn tiếp theo của các dự án đã chào bán từ năm 2023, trong đó chỉ có hơn 80 căn thuộc phân khúc cao cấp tại khu vực phía Nam thành phố. Đây cũng là số lượng căn hộ chào bán thấp nhất trong một quý trong khoảng 15 năm trở lại đây tại TP.HCM và chỉ bằng khoảng 17% so với cùng kỳ năm ngoái.

Về thanh khoản, tỷ lệ hấp thụ chung cư tại Hà Nội cho thấy sự khả quan mặc dù phần lớn nguồn cung mới tập trung ra hàng vào cuối quý. Tổng số căn bán được trong Quý 1/2024 đạt hơn 2.000 căn chung cư, tương đương mức ghi nhận được tại Quý 1 năm ngoái. Bên cạnh đó, thị trường BĐS gắn liền với đất ghi nhận bán được gần 300 căn, giảm 73% so với cùng kỳ năm ngoái. Dù vậy, nhiều dự án mở bán quý này đang ghi nhận tỷ lệ bán tích cực, như một dự án chung cư ở quận Nam Từ Liêm mở bán mới gần 700 căn trong Quý 1 nhưng đã đạt tỷ lệ bán khoảng 80%, hay một dự án thấp tầng tại Hà Đông mới mở bán vào cuối năm ngoái cũng đã bán hết gần 90% giỏ hàng. Tại TP.HCM, nguồn cung mới hạn chế đã dẫn tới số lượng căn hộ tiêu thụ cũng thấp so với cùng kỳ năm ngoái cũng như so với quý trước. Cụ thể, tổng số căn hộ chung cư bán được trong Quý 1/2024 tại thị trường TP.HCM là khoảng hơn 600 căn, giảm 74% so với Quý 4/2023 nhưng vẫn nhiều hơn so với số lượng căn hộ mới được chào bán trong quý. Tỷ lệ hấp thụ của các dự án chào bán trong Quý 1/2024 đạt khoảng 80%, nhờ vào mức giá không có nhiều sự điều chỉnh so với các giai đoạn mở bán trước hoặc mức giá được đánh giá là phù hợp với mặt bằng chung của khu vực.

Điểm sáng lớn nhất về diễn biến thị trường BĐS nhà ở trên thị trường sơ cấp tại hai miền trong quý này đến từ các dự án đang triển khai nhận đặt chỗ. Cụ thể tại Hà Nội, một dự án tại khu vực phường Tây Mỗ, quận Nam Từ Liêm đạt khoảng 4.500 đặt chỗ chỉ trong một quý, vượt hơn số lượng căn hộ dự kiến chào bán ban đầu. Dự án này, cùng với nhiều dự án chung cư khác mở bán thời gian gần đây tại Hà Nội đang thu hút sự quan tâm lớn của không chỉ nhóm khách hàng phía Bắc mà còn từ các khách hàng ở TP.HCM, khi mà mặt bằng giá chung cư ở Hà Nội hiện được đánh giá hấp dẫn hơn TP.HCM. Bên cạnh đó, một dự án đại đô thị khác tại khu vực Thủy Nguyên, Hải Phòng cũng đang ghi nhận tỷ lệ bán hơn 60% các căn thấp tầng mặc dù mới chỉ mở bán từ đầu tháng 3/2024.

Tại TP.HCM, một dự án chung cư phân khúc hạng sang tại khu vực đại lộ Mai Chí Thọ, quận 2 cũng có lượng đặt chỗ tương đối khả quan với mức giá chào bán từ 125 triệu đồng/m2 trở lên. Tại khu vực phía Nam nói chung, tỉnh Bình Dương là địa phương nổi bật có nhiều hoạt động chào bán tích cực và có lượng giao dịch sôi động. Một dự án nhà xây sẵn mới tại Thành phố mới Bình Dương đã có lượng đặt chỗ khoảng hơn 300 căn sau một tháng nhận đặt chỗ, cùng nhiều dự án chung cư mới được ra mắt với các chính sách bán hàng hấp dẫn. Đây là các dấu hiệu cho thấy thị trường trong Quý 2/2024 dự kiến sẽ sôi động hơn.

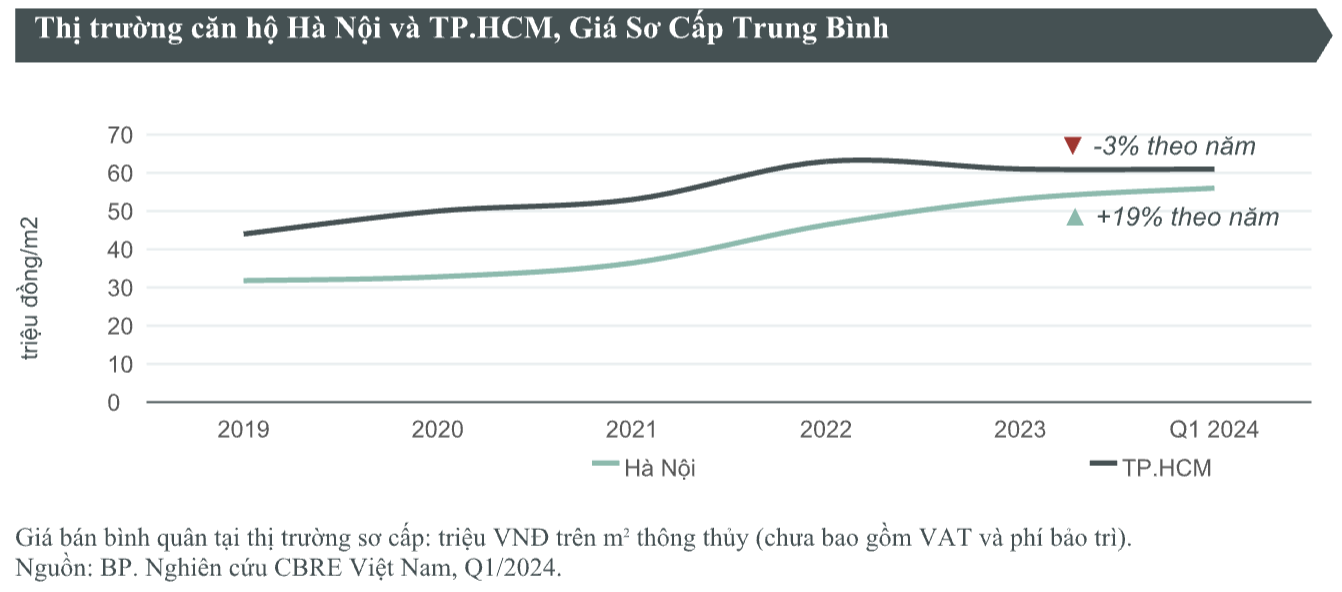

Về mặt bằng giá, giá bán BĐS nhà ở tại Hà Nội và TP.HCM quý này ghi nhận những diễn biến trái chiều. Tại thị trường chung cư, giá bán trung bình các dự án tại Hà Nội ở cả thị trường sơ cấp và thứ cấp đều tăng nhanh trong ba tháng đầu năm nay và đang dần tiệm cận mức giá tại TP.HCM. Trong khi đó, mặt bằng giá chung cư ở TP.HCM lại không có sự thay đổi. Tại thời điểm cuối Quý 1/2024, giá sơ cấp chung cư TP.HCM đạt mức 61 triệu đồng/m2, không thay đổi so với quý trước và giảm khoảng 3% so với cùng kỳ năm ngoái. Các chủ đầu tư vẫn tiếp tục duy trì các chính sách bán hàng cũng như chính sách thanh toán tương đối hấp dẫn để có thể tăng tính thanh khoản cho sản phẩm. Trái ngược với diễn biến giá bán ở TP.HCM, tại Hà Nội, phần lớn nguồn cung mới tiếp tục ở phân khúc cao cấp đã đẩy giá bán sơ cấp chung cư Hà Nội lên cao. Giá bán sơ cấp trung bình hiện đạt 56 triệu đồng/m2 (chưa bao gồm VAT và kinh phí bảo trì), tăng 5% theo quý và 19% theo năm. Quý này đã ghi nhận mức chênh lệch giữa giá sơ cấp chung cư ở TP.HCM so với Hà Nội thu hẹp đáng kể. Từ mức 35% ghi nhận được cuối năm 2022, đến nay giá sơ cấp TP.HCM chỉ còn cao hơn giá sơ cấp trung bình của Hà Nội khoảng 10%.

Đặc biệt, báo cáo của CBRE cho thấy giá bán tại thị trường thứ cấp của chung cư Hà Nội quý này ghi nhận mức tăng giá theo năm cao nhất từ trước tới nay, tăng 17% so với cùng kỳ năm ngoái và đạt trung bình hơn 36 triệu đồng/m2. Mức tăng trưởng mạnh ghi nhận ở hầu khắp các quận ở Hà Nội, và tập trung ở các quận phía Tây nơi nguồn cung hiện hữu dồi dào và dân cư đông đúc. Bà Nguyễn Hoài An, Giám đốc cấp cao, CBRE chi nhánh Hà Nội, nhận định: “Sự quan tâm dành cho các sản phẩm chung cư tại Hà Nội đang gia tăng. Trước bối cảnh hạn chế nguồn cung ở TP.HCM, trong khi đó thị trường biệt thự và liền kề Hà Nội tạm thời chưa có nhiều diễn biến sau giai đoạn 2021-2022 bùng nổ đã thôi thúc một bộ phận các nhà đầu tư chuyển hướng đầu tư sang các dự án chung cư, đặc biệt tại Hà Nội”.

Tại thị trường nhà ở gắn liền với đất, giá bán sơ cấp ở Hà Nội tiếp tục tăng và đạt hơn 190 triệu đồng/m2. So với Quý 4 năm ngoái, giá bán đã tăng 4%, chủ yếu do nguồn cung mới duy trì hạn chế và nguồn hàng sơ cấp của một dự án ở khu vực ngoại thành Hà Nội đã hết hàng. Bên cạnh đó, giá bán thứ cấp đã bắt đầu tăng trở lại, đạt trung bình gần 160 triệu đồng/m2, tăng 1% theo quý. Trong khi đó, tại TP.HCM, giá thứ cấp của thị trường nhà ở gắn liền với đất ghi nhận giảm nhẹ tại một số dự án xa trung tâm, trong khi các khu vực quận nội thành mức giá vẫn tương đối ổn định.

Theo CBRE, dự kiến cả năm 2024 Hà Nội sẽ ghi nhận thêm hơn 12.000 căn hộ chung cư mở bán mới, tăng gần 20% so với năm 2023. Nguồn cung mới tiếp tục tập trung ở phân khúc cao cấp khiến giá sơ cấp tại Hà Nội năm 2024 vẫn sẽ neo ở mức cao và có thể tăng 10% theo năm. Trong khi đó, mặt bằng giá bán thứ cấp chung cư sau thời gian hai năm qua có nhiều biến động được kỳ vọng dần ổn định trở lại do lượng nguồn cung mới dồi dào hơn trong các quý tới. Nguồn cung mới BĐS gắn liền với đất tại Hà Nội cả năm 2024 cũng dự kiến ghi nhận hơn 5.500 căn mở bán mới chủ yếu ở các khu đô thị quy mô lớn, góp phần khiến thị trường sôi động hơn và giá bán tiếp tục đà tăng. Tại TP.HCM, với khoảng hơn 8.000 căn chung cư dự kiến mở bán mới trong năm 2024, giá sơ cấp chung cư tại TP.HCM dự kiến tăng ít hơn Hà Nội, chỉ tăng khoảng 3% theo năm trong năm 2024, góp phần thu hẹp khoảng cách giá bán sơ cấp chung cư tại Hà Nội và TP.HCM. Đối với thị trường nhà thấp tầng xây sẵn tại TP.HCM, với nguồn cung tương lai hạn chế, chủ yếu tập trung tại khu vực phía Tây thành phố, giá bán thứ cấp cũng được dự đoán tăng 4% theo năm trong năm 2024.

Bà Nguyễn Hoài An cũng cho biết: “Thời điểm cuối Quý 1/2024 đã ghi nhận nhiều dự án triển khai hoạt động đặt chỗ không chỉ tại hai thành phố lớn Hà Nội và TP.HCM mà còn tại các tỉnh thành lân cận như Hưng Yên, Hải Phòng, Quảng Ninh và Bình Dương, báo hiệu thị trường trong thời gian tới bùng nổ hơn cả về nguồn cung và tỷ lệ hấp thụ. Nguồn cung mới dồi dào hơn với vị trí tương đối tốt sẽ có khả năng thu hút dòng tiền của nhà đầu tư, khiến mặt bằng giá tại thị trường thứ cấp được kỳ vọng sẽ dần ổn định trở lại trong các quý tiếp theo sau thời gian tăng trưởng nóng vừa qua”.

Về tổng quan về diễn biến thị trường năm 2024, bà Dương Thuỳ Dung, Giám đốc điều hành CBRE Việt Nam nhận xét: “Những dấu hiệu phục hồi của kinh tế Việt Nam cùng với các hoạt động của chính phủ nhằm thúc đẩy việc đưa Luật đất đai sửa đổi 2024 sớm đi vào hiệu lực đã góp phần củng cố tâm lý của cả nhà đầu tư tổ chức lẫn nhà đầu tư cá nhân trong thời gian vừa qua. Năm 2024 được đánh giá là năm bản lề để thị trường có thể chuyển tiếp sang một giai đoạn phát triển mới lành mạnh và bền vững hơn. Các chủ thể tham gia thị trường năm 2024 sẽ tiếp tục được hưởng lợi từ các chính sách mua nhà, chính sách thuê mặt bằng với nhiều ưu đãi hấp dẫn, giúp giảm thiểu chi phí đầu tư”.

Thị trường Văn phòng

Theo khảo sát Tâm lý khách thuê khu vực Châu Á -Thái Bình Dương vào tháng 3 năm 2024 của Bộ phận Nghiên cứu thị trường CBRE, nhu cầu thuê mặt bằng văn phòng tại toàn khu vực Châu Á – TBD có sự cải thiện với mức độ quan tâm thuần - mức chênh lệch giữa các câu trả lời tích cực và tiêu cực trên 7 khu vực khảo sát đều ở mức dương, bao gồm các thị trường văn phòng lớn như Trung Quốc, Nhật Bản, Hong Kong,... Bên cạnh đó, nền kinh tế châu Á dự kiến sẽ tăng trưởng khoảng 4,5% trong năm 2024, cao hơn năm 2023 và tiếp tục là khu vực đóng góp lớn nhất cho tăng trưởng kinh tế toàn cầu. Trong bối cảnh đó, thị trường văn phòng Việt Nam, đặc biệt là TP.HCM, tiếp tục có những dấu hiệu cải thiện trong quý đầu năm 2024 với mức giá thuê của hai hạng đều tăng.

Về nguồn cung, thị trường văn phòng Hà Nội đón nhận một tòa nhà hạng B mới là tòa Vinacomin Tower, bổ sung thêm cho thị trường gần 30.000 m2 NLA. Trong khi đó, TP.HCM tuy không ghi nhận nguồn cung mới nhưng tòa nhà Etown 6 chuẩn bị khai trương đầu tháng 4 năm nay cũng đã đạt tỷ lệ cam kết cho thuê khoảng 20%.

Giá thuê trung bình tại TP.HCM ghi nhận sự cải thiện, với mức giá thuê hạng A đạt 47,2 USD/m2/tháng, tăng 2,6% so với quý trước và cũng là mức giá thuê hạng A cao nhất trong 15 năm trở lại đây, còn mức giá thuê trung bình hạng B đạt 26,0 USD/tháng, tăng 1% so với quý trước và 2% so với cùng kỳ năm ngoái. Mức giá thuê hạng A tại TP.HCM tăng chủ yếu đến từ các tòa nhà mới đã bắt đầu lấp đầy. Ngoài ra, một số tòa nhà đã hoàn thành việc tu sửa, cải tạo cũng kỳ vọng mức giá thuê tăng theo. Trong khi đó ở Hà Nội, mức tăng giá thuê có phần chậm hơn so với TP.HCM, với mức giá thuê trung bình hạng A đạt 29,2 USD/m2/tháng, tăng 0,7% so với quý trước nhưng vẫn thấp hơn 0,4% so với cùng kỳ năm ngoái, trong khi đó, giá thuê hạng B không có sự thay đổi theo quý, vẫn ở mức 14,5 USD/m2/tháng. Giá thuê hạng A tăng lên do có một dự án ở khu vực Trung Tâm nâng cấp lên để đạt chứng chỉ LEED Platinum và một dự án khác ở khu vực Phía Tây ghi nhận tỷ lệ hấp thụ tốt.

Ở thị trường Hà Nội, diện tích hấp thụ quý này đạt hơn 15.500 m2, đạt gần 80% tổng diện tích hấp thụ của năm 2023, phần lớn đến từ tòa hạng A mới và các tòa hạng B hiện hữu, cho thấy những tín hiệu tích cực của thị trường. Tỷ lệ trống của các dự án hạng A ghi nhận tích cực khi đạt 20,0%, giảm 0,7 đpt theo quý. Ngược lại, tỷ lệ trống của các dự án hạng B đạt 18,6%, tăng 1,2 đpt theo quý và 6,7 đpt theo năm, do có dự án mới ra mắt. Trong khi đó, TP.HCM ghi nhận tỷ lệ lấp đầy văn phòng khả quan hơn so với Hà Nội khi trong quý đầu năm 2024, thị trường này ghi nhận hai giao dịch lớn trên 10.000 m2 tại các tòa nhà văn phòng mới khai trương trong năm 2023 và hai giao dịch này đều có yếu tố mở rộng diện tích của các tập đoàn quốc tế. Theo đó, tổng diện tích cho thuê mới của thị trường TP.HCM trong quý 1/2024 là gần 28.000 m2 sàn và tỷ lệ trống của hai hạng tại đây cũng có sự cải thiện so với quý trước. Trong đó, tỷ lệ trống văn phòng hạng A và hạng B lần lượt là 16,1% và 9,3%, giảm 2,5 đpt và 1,2 đpt so với quý trước tương ứng với mỗi hạng. Mặc dù phần lớn diện tích hấp thụ mới vẫn đến từ các tòa nhà mới nhưng triển vọng kinh tế tích cực hơn vẫn giúp cho tâm lý của chủ nhà tự tin trong việc giữ hoặc cân nhắc tăng giá thuê.

Về nguồn cầu, tại cả Hà Nội và TPHCM, tỷ lệ giao dịch với mục đích di dời và mở rộng đều chiếm phần lớn, lần lượt đạt 54% và 32% tổng diện tích giao dịch lớn ghi nhận bởi CBRE. Điều này cho thấy sự tăng trưởng và phát triển của các doanh nghiệp và tổ chức tại hai thành phố. Về ngành nghề khách thuê, nhóm ngành Tài chính/Ngân hàng/Bảo hiểm và Sản xuất chiếm tỷ trọng lớn nhất trong tổng diện tích giao dịch quý này, với tỷ lệ lần lượt là 38% và 31%, cho thấy sự phát triển mạnh mẽ của các lĩnh vực này và nhu cầu tăng cường hạ tầng văn phòng để đáp ứng nhu cầu của các doanh nghiệp này.

Trong các quý tiếp theo của năm 2024, dự kiến thị trường bất động sản văn phòng ở Hà Nội sẽ có thêm gần 60.000 m2 nguồn cung mới từ các dự án văn phòng hạng A chất lượng cao tại khu vực ngoài Trung tâm. Điều này đồng nghĩa với việc trong giai đoạn này, chủ nhà cần có thêm các chính sách ưu đãi hấp dẫn để thu hút khách thuê, chẳng hạn như cung cấp các điều khoản cho thuê có lợi ích cao hơn cho khách thuê. Trong khi đó, phân khúc văn phòng hạng B dự kiến không có thêm nguồn cung mới, dẫn đến dự đoán giá thuê sẽ duy trì ở mức ổn định và tỷ lệ trống có thể được ghi nhận tích cực hơn. Từ năm 2025 trở đi, khi lượng nguồn cung mới tăng chậm lại, dự kiến giá thuê và tỷ lệ lấp đầy sẽ có sự cải thiện rõ rệt hơn.

Trong bối cảnh thị trường TP.HCM không có nguồn cung mới hạng A tại khu vực trung tâm trong năm 2024, giá thuê văn phòng hạng A hiện hữu, đặc biệt tại khu vực trung tâm sẽ được hưởng lợi từ điều này và sẽ tiếp tục tăng. Trong khi đó, các dự án hạng B đang ở giai đoạn hoàn thiện đều nằm tại khu vực ngoài trung tâm sẽ khiến cho giá văn phòng hạng B trung bình tại TP.HCM dự kiến không có nhiều thay đổi.

Nhận định về thị trường văn phòng trong quý đầu tiên của năm 2024, bà Phạm Ngọc Thiên Thanh, Trưởng bộ phận Nghiên cứu và Tư vấn của CBRE tại TP.HCM cho biết: ”Thị trường văn phòng TP.HCM đang có nhiều hoạt động cho thuê tích cực hơn so với thị trường văn phòng tại Hà Nội và được dẫn dắt bởi các giao dịch thuê có diện tích lớn tại các tòa nhà mới hoàn thanh. Theo thống kê của CBRE, các tòa nhà văn phòng mới khai trương tại TP.HCM trong năm 2023 có tỷ lệ lấp đầy trung bình lên đến 60%, cho thấy nhu cầu mạnh mẽ đối với các tòa nhà mới có tiêu chuẩn chất lượng cao và chứng chỉ xanh”.

Thị trường Bán lẻ

Theo báo cáo của CBRE, thị trường bán lẻ Việt Nam giai đoạn ba tháng đầu năm 2024 tiếp tục cho thấy diễn biến khả quan với giá thuê và tỷ lệ lấp đầy tiếp tục đà tăng. Hầu hết các giao dịch thuê được ghi nhận trong quý đều tư các thương hiệu nước ngoài mở rộng tại Hà Nội và TP.HCM thuộc đa dạng các ngành hàng từ thời trang, ăn uống đến siêu thị. Nổi bật trong quý là hoạt động khai trương của hai nhãn hàng thời trang cao cấp là Rene Caovilla tại Union Square, TP.HCM và The Hour Glass Opera mở tại số 63 Lý Thái Tổ, Hà Nội. Trong quý vừa qua, tập đoàn Vingroup cũng thoái vốn thành công Vincom Retail với giá trị thương vụ lên đến 39.100 tỷ đồng.

Theo như khảo sát tâm lý khách thuê khu vực Châu Á – TBD của CBRE vào tháng 3 năm 2024, nhu cầu mở rộng và nâng cấp của các thương hiệu bán lẻ giữ ở mức khả quan, chiếm đến 42% tổng số yêu cầu thuê lớn nhất trong quý 1, nhu cầu thuê mới mặt bằng xếp thứ 2 với 34%.

Trong quý 1 năm nay, thị trường Hà Nội chào đón một dự án mới là khu phức hợp The Linc tại khu đô thị Park City Hà Nội với 10.581 m2 diện tích cho thuê.

Giá chào thuê bất động sản bán lẻ tại thị trường Hà Nội và TP.HCM duy trì mức tăng nhờ vào nguồn cung mới hạn chế kể từ năm 2020. Tại Hà Nội, giá thuê tầng trệt tại khu vực trung tâm ở mức 163,2 USD/m2/tháng, tăng 13,4% so với năm trước. Tỷ lệ trống khu vực Trung tâm giảm xuống còn 1,7%, giảm 3,1 đpt so với cùng kì năm trước. Tại TP.HCM, giá thuê trung bình khu vực Trung tâm gần ngưỡng 240 USD/m2/tháng, tăng nhẹ 1,8% so với năm trước. Tỷ lệ trống khu vực Trung tâm ở mức 4,7%, giảm 1,1 đpt so với Quý 1 năm 2023. Diện tích bán lẻ trống tại khu vực Trung tâm ở cả hai thành phố đều ở ngưỡng rất thấp. Tại khu vực ngoài Trung tâm, cả Hà Nội và TP.HCM đều ghi nhận mức giá thuê tăng trưởng tốt. Mức giá thuê ngoài Trung tâm tại Hà Nội đạt 30,6 USD/m2/tháng, tăng 13,9% so với năm trước. Tại TP.HCM, mức giá thuê cùng khu vực tăng mạnh lên 53,3 USD/m2/tháng, tương đương với mức tăng 23,7% so với cùng kì năm 2023 do một số trung tâm tái cơ cấu khách thuê. Tỷ lệ lấp đầy trung bình toàn thị trường Hà Nội và TP.HCM đạt lần lượt 89% và 90%, tăng nhẹ theo năm. Trong thời gian kinh tế gặp nhiều thách thức, tỷ lệ lấp đầy ở các trung tâm thương mại ngoài trung tâm tuy có biến động, nhưng nhanh chóng tìm được khách thuê thay thế. Xu hướng các trung tâm được lấp đầy bởi nhiều khách thuê lớn hơn ngày càng rõ rệt, nhằm đảm bảo cung cấp cho khách mua sắm trải nghiệm đa dạng với đầy đủ dịch vụ cộng thêm.

Bà Phạm Ngọc Thiên Thanh, Phó Giám Đốc, bộ phận Nghiên cứu và Tư vấn của CBRE tại TP.HCM cho biết: “Trong thời gian kinh tế gặp nhiều thách thức, tỷ lệ lấp đầy ở các trung tâm thương mại ngoài trung tâm tuy có biến động, nhưng nhanh chóng tìm được khách thuê thay thế. Xu hướng các trung tâm được lấp đầy bởi nhiều khách thuê lớn hơn ngày càng rõ rệt, nhằm đảm bảo cung cấp cho khách mua sắm trải nghiệm đa dạng với đầy đủ dịch vụ cộng thêm.”

Dự kiến trong năm năm tới, tổng nguồn cung mới trung bình mỗi năm ở Hà Nội và HCM khoảng 65.000 m2, thấp hơn 57% so với trung bình của 10 năm vừa qua. Vì nguồn cung mới hạn chế, ít dự án quy mô hoàn thành, nhưng sẽ ít khan hiếm hơn trong những năm vừa qua, CBRE kỳ vọng giá thuê tiếp tục tăng nhưng với tốc độ chậm hơn, cụ thể tăng từ 2-3% tại khu vực ngoài trung tâm, và 5-8% tại khu vực trung tâm.

Thị trường bất động sản công nghiệp

Theo báo cáo tổng quan thị trường bất động sản Q1/2024 của CBRE, thị trường bất động sản công nghiệp Việt Nam duy trì hoạt động tích cực trong quý đầu tiên của năm 2024. Hoạt động sản xuất cũng có những khởi sắc trong quý đầu năm khi xuất, nhập khẩu lần lượt ghi nhận mức tăng trưởng 17,0% và 13,9% theo năm và nhóm hàng công nghiệp chế biến, chế tạo chiếm 88,1% tổng kim ngạch xuất khẩu.

Đối với thị trường đất công nghiệp, giá đất công nghiệp tại các thị trường (TT) cấp 1 miền Bắc tăng nhẹ 1,2% so với quý trước và 7,8% so với cùng kỳ, đạt ngưỡng trung bình 133 USD/m2/kỳ hạn còn lại. Trong khi đó, giá đất công nghiệp tại các thị trường cấp 1 miền Nam giữ mức 189 USD/m2/kỳ hạn còn lại, ổn định so với quý trước và tăng 2,4% so với cùng kỳ năm ngoái. Do không có dự án mới đi vào hoạt động trong quý và các khu công nghiệp hiện hữu tại TT cấp 1 miền Bắc tiếp tục thu hút khách thuê mới, tỷ lệ lấp đầy tăng 1,3 dpt trong quý đạt 83%. Diện tích hấp thụ trong quý đạt gần 110ha với những giao dịch nổi bật như nhà máy Victory Giant Technology (sản xuất bảng mạch in) quy mô 10ha tại Bắc Ninh. Tuy nhiên tại thị trường miền Nam, do quỹ đất công nghiệp tương đối hạn chế, tỷ lệ lấp đầy ổn định ở mức 92% và diện tích hấp thụ chỉ đạt hơn 20 ha. Các nhà sản xuất trong và ngoài nước có xu hướng mở rộng ra các thị trường cấp 2 như Bà Rịa – Vũng Tàu và Tây Ninh, nơi quỹ đất công nghiệp còn tương đối dồi dào cùng với giá thuê cạnh tranh hơn so với các thị trường cấp 1.

Đối với thị trường kho xưởng xây sẵn, nhiều dự án quy mô tiếp tục ra mắt tại khu vực phía Bắc trong quý đầu năm, tập trung ở thị trường Bắc Ninh. Với việc nguồn cung mới tiếp tục ra mắt, tỷ lệ lấp đầy trung bình tại TT cấp 1 miền Bắc đạt 70% đối với nhà kho xây sẵn, giảm 6 đpt so với quý trước và 87% với nhà xưởng xây sẵn, không thay đổi so với quý trước. Về mặt bằng giá thuê, giá thuê kho xưởng xây sẵn tại thị trường cấp 1 trung bình đạt ngưỡng 4,7 và 4,9 USD/m2/tháng. Mức giá thuê kho duy trì ổn định theo năm, trong khi giá thuê xưởng tăng 3,9% theo năm khi tỷ lệ lấp đầy vẫn duy trì ở ngưỡng cao. Về mặt nhu cầu, các diễn biến tích cực của thị trường đến từ việc một số nhà sản xuất ở lĩnh vực công nghệ cao như sản xuất vật liệu bán dẫn, công nghệ động cơ tiếp tục mở rộng tại Việt Nam thông qua việc thuê xưởng sản xuất như VDL (Hà Lan), Tecnotion (Hà Lan).

Sau giai đoạn tăng trưởng mạnh mẽ, thị trường kho xưởng miền Nam không có nguồn cung mới trong Q1/2024, các dự án mới vẫn đang trong quá trình xây dựng và hoàn thiện. Tuy nhiên việc không có nguồn cung mới đã có tác động tích cực đến hoạt động của các kho xưởng xây sẵn đang hoạt động, tỷ lệ lấp đầy của kho xưởng xây sẵn tăng 2 đpt so với quý trước, tỷ lệ lấp đầy đạt 57% đối với nhà kho và 87% đối với nhà xưởng. Về giá thuê trung bình, giá thuê kho xưởng xây sẵn tại thị trường miền Nam vẫn giữ mức ổn định so với quý trước lần lượt đạt 4,6 và 4,9 USD/m2/tháng, với mức độ tăng trưởng đạt 2,2% so với cùng kỳ năm ngoái đối với nhà kho và 3,9% đối với nhà xưởng. Tương tự như thị trường miền Bắc, nhu cầu về kho xưởng xây sẵn miền Nam đến từ các nhà sản xuất ở lĩnh vực công nghệ cao, năng lượng tái tạo, bên cạnh sự mở rộng của các công ty thuộc lĩnh vực thương mại điện tử như JiaWei (Đài Loan), Shopee (Singapore).

Trong 3 năm tới, giá thuê đất công nghiệp dự kiến tăng 3-9%/năm ở miền Bắc và tăng 3-7%/năm ở miền Nam. Trong khi đó, giá thuê của nhà kho/nhà xưởng xây sẵn được dự báo sẽ tăng nhẹ từ 1- 4%/năm trong ba năm tới. Với việc Việt Nam nắng cấp quan hệ ngoại giao với các nền kinh tế lớn trong giao đoạn vừa qua, nền kinh tế nói chung và ngành sản xuất cũng như bất động sản khu công nghiệp Việt Nam dự kiến sẽ được hưởng lợi và tiếp tục xu hướng phát triển. Bà Nguyễn Hoài An, Giám đốc cấp cao, CBRE chi nhánh Hà Nội, lưu ý: “Để tiếp tục duy trì vị thế là điểm đến của dòng vốn đầu tư nước ngoài trong khu vực, Việt Nam cần tiếp tục chú trọng cải thiện hạ tầng về đường xá kết nối, điện lưới, khu công nghiệp cũng như nâng cao chất lượng lực lượng lao động và điều chỉnh các chính sách ưu đãi phù hợp”.

Thanh Xuân