TP.HCM – Ngày 06 tháng 07 năm 2022

Thị trường Văn phòng TP.HCM

Trong nửa đầu năm 2022 chỉ có duy nhất 1 tòa nhà hạng B mới hoàn thành là tòa CMC Creative Space tại Quận 7. Tổng diện tích văn phòng cho thuê tại TP.HCM ở mức 1,5 triệu m2.

Dù nửa đầu năm 2022 nguồn cung mới còn hạn chế so với năm 2021, thị trường văn phòng TP.HCM vẫn tiếp tục ghi nhận sự hồi phục với tổng diện tích hấp thụ thuần khoảng 21.000 m2, tương đương 38% năm 2021. Tỷ lệ trống trung bình của Hạng A giảm 1,6 điểm phần trăm theo quý và 2,1 điểm phần trăm theo năm xuống còn 10,1%, chủ yếu nhờ vào khả năng hấp thụ mạnh mẽ của khu vực văn phòng Quận 7. Trong khi đó, tỷ lệ trống trung bình của Hạng B giữ nguyên ở mức 9,7%, gần như tương đương với cùng kỳ năm ngoái.

Ngành Công nghệ thông tin và ngành Sản xuất chiếm gần 50% tổng diện tích giao dịch. Trong đó, ngành Công nghệ thông tin với tốc độ phát triển nhanh và nguồn vốn đầu tư dồi dào tiếp tục mở rộng mặt bằng thuê với thời gian quyết định chỉ trong 3-6 tháng. Cùng với sự hồi phục của ngành sản xuất sau đại dịch, các công ty cung ứng cũng trở lại Việt Nam và tích cực tìm kiếm mặt bằng thuê văn phòng với tỷ lệ giao dịch thành công tăng đáng kể trong việc thuê mới. Tất cả các công ty này đều là các nhãn hàng đến từ Mỹ với sản phẩm đa dạng như thiết bị dã ngoại, đồ thể thao.

Về mục đích thuê, các giao dịch về chuyển địa điểm vẫn chiếm phần lớn với hơn 50% tổng số giao dịch, còn lại là các giao dịch về mở rộng, gia hạn và thuê mới (lần lượt chiếm 27%, 12% và 10%). Điều đáng mừng ở đây là các giao dịch thu hẹp mặt bằng đã không còn xuất hiện như ở thời điểm năm 2020 và năm 2021.

Ở thời điểm nửa đầu năm 2022, giá thuê văn phòng Hạng A là 44,9 USD/m2/tháng, tăng 0,15% theo quý và 6,6% theo năm. Gía thuê của văn phòng Hạng B ổn định ở mức 25,9 USD/m2/tháng, giảm nhẹ 0,1% theo quý và tăng 3,3% theo năm.

TP.HCM dự kiến đón khoảng 30.000m2 sàn vào nửa cuối năm 2022 từ 3 tòa nhà Hạng B và 2 tòa nhà Hạng A. Dọc bờ sông Sài Gòn, nhiều tòa văn phòng trước đây từng phải tạm dừng việc thi công do dịch bệnh nay đã xây dựng trở lại, tạo nên một khu vực tòa nhà văn phòng mới hiện đại, hoành tráng. Tổng nguồn cung cho thuê của khu vực này là 250.000m2.

Sáu tháng đầu năm 2022 cũng đánh dấu sự trở lại của văn phòng làm việc linh hoạt với tỷ lệ lấp đầy hơn 90%. Các đơn vị vận hành vẫn đang tích cực tìm kiếm mặt bằng mới để mở rộng diện tích kinh doanh đáp ứng nhu cầu ngày một tăng lên của khách thuê. Trong đó, 3 giao dịch mở rộng lớn được ghi nhận với tổng diện tích khoảng 3.300 m2 và thời gian khai trương dự kiến đều rơi vào thời điểm Qúy 3/2022.

Do phần lớn nguồn cung mới của nửa sau năm 2022 đến từ khu vực ngoài trung tâm, giá thuê của cả hai hạng được dự đoán sẽ không có nhiều sự điều chỉnh cho đến năm 2024. Tỷ lệ trống Văn phòng Hạng A sau một giai đoạn có sự cải thiện từ Qúy 2/2021 được dự đoán sẽ dần tăng lên, chạm mức hơn 25% trong năm 2024 khi xuất hiện một làn sóng Văn phòng Hạng A mới xuất hiện. Trong khi đó, tỷ lệ trống Văn phòng Hạng B dự kiến cũng có xu hướng tăng trong 2 năm tới nhưng sẽ sớm trở lại mức cân bằng với giai đoạn năm 2021 ở quanh mức 9% khi nguồn cung dần giảm đi.

|

Thị Trường Văn Phòng HCM, Tình Hình Hoạt Động |

Thị trường Bán lẻ Việt Nam

Theo Tổng cục Thống kê, tổng 6 tháng đầu năm 2022, tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng ước đạt 2.717 nghìn tỷ đồng, tăng 11,7% so với cùng kỳ năm trước. Tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng 6 tháng đầu năm 2022 có quy mô và tốc độ tăng trưởng lớn hơn so với cùng kỳ 5 năm trở lại đây. Nguyên nhân tăng chủ yếu do cùng kỳ năm trước doanh thu thấp do ảnh hưởng của dịch bệnh Covid-19 và giá hàng hóa tiếp tục tăng khi giá nhiên liệu tăng. Đáng chú ý, doanh thu dịch vụ lưu trú và ăn uống 6 tháng đầu năm 2022 tăng mạnh 20,9% so với cùng kỳ năm trước do nhu cầu giải trí và du lịch vào mùa hè tăng cao; cụ thể, doanh thu tháng 6/2022 của ngành này tăng mạnh ở mức 80% so với cùng kỳ năm ngoái.

Tại Hà Nội, tổng nguồn cung lũy kế tính đến nửa đầu năm 2022 là 1.064.739 m2 NLA. Tháng 4/2022, sau 5 quý liên tiếp không ghi nhận nguồn cung mới, thị trường chào đón Vincom Mega Mall Smart City tại phường Tây Mỗ, quận Nam Từ Liêm. Đây là trung tâm mua sắm xây dựng theo mô hình “Life-Design Mall”, kỳ vọng đem đến trải nghiệm mua sắm - giải trí - dịch vụ mới cho người dân thủ đô. Trong khi đó, tại TP.HCM chưa ghi nhận nguồn cung mới và tổng nguồn cung hiện tại đạt gần 1.1 triệu m2 NLA.

Nhận xét về tình hình hoạt động của thị trường bán lẻ trong 6 tháng đầu năm 2022, bà Thanh Phạm, Phó Giám đốc - Bộ phận Nghiên cứu và Tư vấn, CBRE Việt Nam cho biết: "Thị trường kỳ vọng sẽ tăng mạnh khi nhu cầu thuê tăng đáng kể. Các trung tâm thương mại đã bắt đầu làm mới cơ cấu khách thuê của mình để nâng cấp trải nghiệm mua sắm cho khách hàng.

Cụ thể, giá thuê tại cả khu vực trung tâm và ngoài trung tâm tại cả Hà Nội và Thành phố Hồ Chí Minh đều tăng trưởng đáng kể trong 6 tháng đầu năm 2022. Tại Hà Nội, dấu hiệu phục hồi được thể hiện rõ rệt khi giá chào thuê ở khu vực trung tâm tăng đáng kể, đạt 132 USD/m2/tháng, tăng 27% theo năm, và đạt 25 USD/m2/tháng ở khu vực ngoài trung tâm, tăng 3,7% theo năm. Tại Hồ Chí Minh, giá chào thuê trung bình tại tầng trệt của các trung tâm mua sắm ở khu vực trung tâm đạt mức đỉnh mới tại 206 USD/m2/tháng, tăng khoảng 50% theo năm, gấp hơn 7,5 lần so với giá thuê ở khu vực ngoài trung tâm (27 USD/m2/tháng) (Giá thuê chưa bao gồm VAT và phí dịch vụ). Đáng chú ý, giá thuê tại một số địa điểm đắc địa ở khu vực trung tâm thậm chí được ghi nhận lên tới 250-350 USD/m2/tháng.

|

Thị trường Bán Lẻ Việt Nam, Tình hình hoạt động thị trường, 6 Tháng/2022 |

Về tỷ lệ trống, khu vực trung tâm và ngoài trung tâm tại Hà Nội và TP.HCM ghi nhận tỷ lệ trống không đồng đều. Tại khu vực trung tâm Hà Nội, tỷ lệ trống giảm còn 9,9%, giảm 1,2 đpt so với cùng kỳ năm ngoái, trong khi tỷ lệ trống ở khu vực ngoài trung tâm là gần 16%. Thành phố Hồ Chí Minh cũng có tỷ lệ lấp đầy tại khu vực trung tâm được cải thiện ở mức gần 96%, tăng 1,0 đpt theo năm. Trong khi đó, khu vực ngoài trung tâm TP.HCM còn trống hơn 12%. Thu nhập của nhà bán lẻ bị cản trở bởi sự gia tăng về giá cả của các sản phẩm, cũng như các vấn đề về chuỗi cung ứng.

Thị trường bán lẻ quý này chứng kiến hoạt động mở rộng sôi nổi của các nhà bán lẻ ở cả hai thành phố trong Quý 2 năm 2022. Tại Hà Nội, một số tên tuổi lớn như Muji, Beauty Box, Lyn,… đã khai trương cửa hàng mới tại các trung tâm thương mại AEON Mall Hà Đông và các TTTM của Vincom. Tại Thành phố Hồ Chí Minh, trong quý cũng chào đón sự gia nhập mới và hoạt động mở rộng của các thương hiệu, đặc biệt là sự xuất hiện của một số thương hiệu quốc tế ngành thời trang, thể thao, dịch vụ ăn uống. CBRE ghi nhận khoảng 40% số thương hiệu mở cửa hàng mới trong Q2 2022 tại Crescent Mall Quận 7, nổi bật là Hermès Beauty và Som Tum Thai, Skechers. Đáng chú ý, Guerlain Ultimate Boutique cũng đã khai trương cửa hàng đầu tiên tại Đông Nam Á vào tháng 6 năm nay. Những cái tên đáng chú ý khác là Digibox với Đại lý ủy quyền đầu tiên của Apple tại Việt Nam tại Estella Place Quận 2 và Baccarat tại Khách sạn Sheraton Sài Gòn, Quận 1. Ngoài ra, sắp tới thị trường sẽ chào đón thêm nhiều thương hiệu quốc tế thuộc các lĩnh vực thời trang, F&B, nội thất…

Trong năm 2022, Hà Nội kỳ vọng sẽ có thêm 19.000m2 NLA từ hai dự án The Zei ở quận Từ Liêm và Hinode City ở quận Hai Bà Trưng, và khoảng 300.000m2 từ một số trung tâm mua sắm mới trong năm 2023-2024. Về nguồn cung, Tp.HCM dự kiến sẽ đón thêm 1 nguồn cung mới vào cuối năm nay với 35.000m2 NLA từ TTTM Thiso (trước đây là Socar Mall), và 230.000m2 NLA trong 2 năm tiếp theo.

Các trung tâm mua sắm ở các khu vực trung tâm đã chứng kiến lượng khách hàng quay trở lại mua sắm như mức trước đại dịch và giá thuê tại khu vực trung tâm đang đạt mức cao mới. Tuy nhiên, các trung tâm thương mại ngoài trung tâm sẽ cần thời gian lâu hơn để phục hồi về mức trước đại dịch.

|

Thị trường Bán Lẻ Việt Nam, Tình hình hoạt động thị trường trong 3 năm tới

|

Ngoài ra, CBRE kỳ vọng xu hướng phát triển bền vững đã và đang trở thành ưu tiên chiến lược đối với nhiều nhà bán lẻ và dần được đưa vào các hoạt động tại cửa hàng. Cụ thể, đến năm 2025, chuỗi đồ ăn nhanh McDonald’s đặt kế hoạch cung cấp tất cả các bao bì của mình từ nguồn tái tạo, tái chế hoặc được chứng nhận và áp dụng quy trình tái chế tại tất cả các chuỗi cửa hàng. Một ví dụ khác có thể kể đến là 100% chai và lọ thủy tinh mới của Guerlain sẽ sử dụng thủy tinh tái chế một phần vào cuối năm 2023. Tại Việt Nam, Guerlain sử dụng giấy thử nước hoa tái chế được.

Về triển vọng thị trường, bà Thanh Phạm, Phó Giám đốc - Bộ phận Nghiên cứu và Tư vấn, CBRE Việt Nam chia sẻ: “CBRE kỳ vọng rằng với nhu cầu thuê tại các vị trí đắc địa tiếp tục được duy trì, các gian hàng cho thuê ở khu vực trung tâm thành phố và dọc các tuyến phố chính sẽ được săn đón nhiều trong thời gian tới, dẫn đến việc giá thuê ở khu vực này vẫn sẽ tiếp tục trên đà tăng.”. Bên cạnh đó, các cửa hàng truyền thống vẫn và sẽ tiếp tục giữ đà phát triển dựa trên phân tích người tiêu dung, tập trung vào việc nâng cấp trải nghiệm người tiêu dùng bằng cách tích hợp các tiện ích tại cửa hàng, tăng khả năng đáp ứng đơn hàng trực tuyến, một xu hướng đã được hình thành khá rõ trong lĩnh vực F&B. Nhìn chung, các nhà bán lẻ vẫn bày tỏ sự lạc quan vào tình hình hoạt động kinh doanh năm nay, mặc dù áp lực lạm phát gia tăng đối với nền kinh tế có thể khiến tốc độ phục hồi của thị trường bị ảnh hưởng ít nhiều. Những lo ngại về khó khăn, sức ép lạm phát tiếp tục tăng thời gian tới đối với nền kinh tế trong nước dự báo sẽ ảnh hưởng đến mảng bán lẻ khi giá nguyên vật liệu, hàng hóa tiêu dùng tăng, ảnh hưởng đến sức tiêu dùng và chỉ số niềm tin người tiêu dùng.

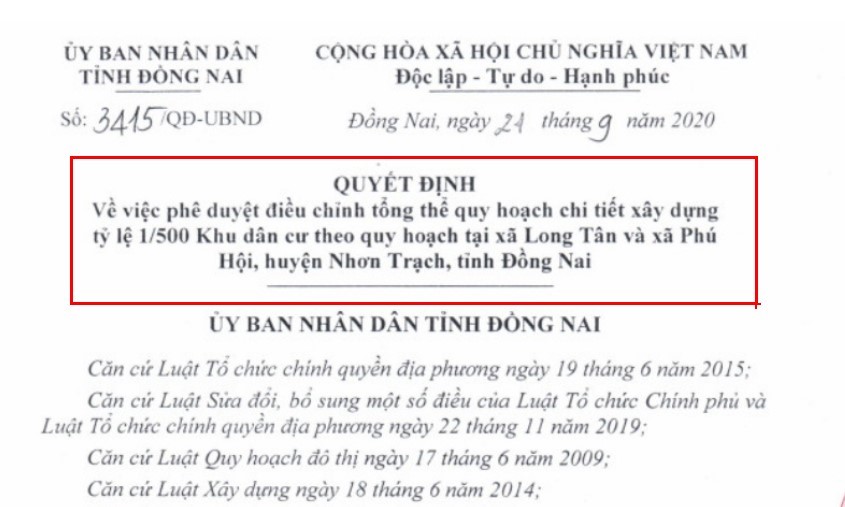

Thị trường bất động sản Công nghiệp Việt Nam

Trong nửa đầu năm 2022, mặc dù chuỗi cung ứng toàn cầu vẫn đang bị ảnh hưởng bởi các yếu tố địa chính trị và chính sách Zero Covid của chính phủ Trung Quốc, thị trường bất động sản khu công nghiệp Việt Nam vẫn ghi nhận nhiều tín hiệu tích cực sau khi Việt Nam mở cửa lại các đường bay quốc tế. Hàng loạt các dự án khu công nghiệp, kho xưởng được khởi công tại nhiều địa phương. Nhu cầu hỏi thuê dần phục hồi, theo đó, lượng hỏi thuê đất công nghiệp và kho xưởng CBRE nhận được lần lượt tăng 10% và 7% so với cùng kỳ.

Với nhu cầu logistics ngày càng tăng do làn sóng dịch chuyển các cơ sở sản xuất trên thế giới sang Việt Nam, CBRE đã ghi nhận nhiều dự án bắt đầu triển khai hoạt động xây dựng ở cả miền Bắc và miền Nam trong 6 tháng đầu năm 2022 như lễ khởi công của VSIP 3 – KCN thứ 11 của VSIP tại Việt Nam tại tỉnh Bình Dương với diện tích hơn 1.000 ha, KCN DEEP C - giai đoạn 1 tại Khu công nghiệp DEEP C Hải Phòng II với quy mô 10,6 ha, JD Future Explore V Limited khởi công xây dựng Khu Logistics JD Property (Việt Nam) Hải Phòng 1 tại Khu phi thuế quan và Khu công nghiệp Nam Đình Vũ (Khu 1), với diện tích đất 97.000m2. Gần đây nhất, vào tháng 6 năm 2022, BWID đã khởi công dự án “Dự án 16 - Kho xây sẵn BW Phú Nghĩa” tại KCN Phú Nghĩa, Hà Nội, dự án đầu tiên của BW tại Hà Nội được xây dựng theo tiêu chuẩn xanh LEED.

Ở khu vực phía Bắc, cơ sở hạ tầng đang được cải thiện, chẳng hạn, Hà Nội khởi công dự án đường vành đai 4 vào tháng 4 năm 2022. Thị trường cũng chứng kiến quy mô hạ tầng cảng biển ngày càng mở rộng, với hơn 2.500 tỷ đồng vốn đầu tư vào 2 bến container tại Hải Phòng. Tuyến cao tốc Vân Đồn - Móng Cái sẽ được vận hành từ tháng 8 năm 2022. Trong khi đó, đường vành đai 3 được kỳ vọng sẽ nâng cao năng lực cạnh tranh cho khu vực miền Nam. Đường vành đai 3 đi qua 4 tỉnh thành là TP.HCM, Bình Dương, Đồng Nai và Long An, có tổng chiều dài 76,34 km. Công tác chuẩn bị đầu tư và triển khai dự án từ năm 2022, cơ bản hoàn thành vào năm 2025 và đưa vào khai thác từ năm 2026. Dự án đường vành đai 3, thành phố Hồ Chí Minh đã được Quốc hội thông qua chủ trương đầu tư vào giữa tháng 6 năm 2022. Với sự hoàn thiện của hệ thống cơ sở hạ tầng, thị trường khu công nghiệp được kỳ vọng sẽ đón nhận nhu cầu tích cực trong thời gian tới.

Về tình hình hoạt động thị trường đất công nghiệp, các thị trường cấp 1 ghi nhận tỷ lệ lấp đầy khả quan ở mức từ 80% ở khu vực phía Bắc và 90% ở khu vực phía Nam trong 6 tháng đầu năm 2022. CBRE ghi nhận số liệu của 5 tỉnh/ thành phố trọng điểm phía Bắc bao gồm Hà Nội, Hải Phòng, Bắc Ninh, Hưng Yên, và Hải Dương với gần 15.000 ha đất công nghiệp. Trong khi đó, các thành phố chính ở khu vực phía Nam là TP.HCM, Đồng Nai, Bình Dương và Long An với tổng quy mô đất hơn 30.000 ha.

|

Thị trường BĐS Công nghiệp Việt Nam, Nguồn Cung Và Tỷ Lệ Lấp Đầy |

Nhờ tỷ lệ lấp đầy khả quan, giá thuê đất trung bình ghi nhận mức tăng trưởng tại các thành phố công nghiệp chính, 5-12% tại phía Bắc, và 8-13% tại phía Nam so với cùng kỳ năm trước. Theo ghi nhận của CBRE đối với một số khu công nghiệp tiêu biểu trong từng khu vực, mức giá chào thuê thậm chí có thể tăng tới 20% tại một vài dự án ở khu vực phía Bắc và khoảng 26% ở khu vực phía Nam. Trong khi đó, với việc nguồn cung kho đang tăng nhanh tại nhiều địa phương, giá thuê kho được giữ ở mức ổn định. Giá đất công nghiệp dự kiến sẽ duy trì ở mức cao, trong khi giá thuê nhà kho và xưởng dự kiến biến động nhẹ ở mức 0-3%/năm .

Nhu cầu mở rộng mạnh mẽ từ lĩnh vực ô tô và điện tử dự kiến sẽ thúc đẩy tỷ lệ lấp đầy các khu công nghiệp tăng cao đặc biệt tại khu vực phía Bắc. Trong 6T/2022, yêu cầu hỏi thuê từ các ngành này chiếm khoảng 22% yêu cầu hỏi thuê gửi tới CBRE tại phía Bắc. Bên cạnh đó, các tên tuổi lớn trong lĩnh vực điên tử như Samsung, LG Display, Xiaomi, Goertek cũng công bố kế hoạch mở rộng, tăng vốn, hoặc thuê mới nhà xưởng để bắt đầu sản xuất tại Việt Nam.

Trong vòng ba năm tới, nguồn cung đất công nghiệp sẽ tăng thêm hơn 14.000 ha cho cả hai thị trường. Trong đó, các tỉnh công nghiệp cấp 2 sẽ lần lượt chiếm khoảng 21% đến 42% nguồn cung miền Nam và miền Bắc. Một số khu công nghiệp chuẩn bị đi vào hoạt động trong nửa cuối 2022 và đầu năm 2023 đã đạt được tỷ lệ cam kết cho thuê sớm khả quan, ở ngưỡng từ 40% - 100% giai đoạn đầu triển khai. Với nguồn cầu khả quan, mức giá thuê đất công nghiệp dự kiến sẽ có mức tăng khả quan là khoảng 5-10%/năm trong ba năm tới tại thị trường phía Bắc và 8-13%/năm tại khu vực phía Nam.

CBRE dự báo sẽ tiếp tục có nguồn cung mạnh mẽ cho kho xưởng trong ba năm tới. Ở khu vực phía Bắc, 87% nguồn cung mới trong giai đoạn 2022-2024F đến từ hai tỉnh là Hải Phòng và Bắc Ninh. Trong khi đó, tại miền Nam, 60% nguồn cung mới trong giai đoạn 2022-2024F đến từ Bình Dương.

|

Thị trường BĐS Công nghiệp Việt Nam, Nguồn Cung Và Tỷ Lệ Lấp Đầy |

Về mặt quy định, quy tắc thuế tối thiểu toàn cầu, dự kiến sẽ đi vào thực thi từ 2023, sẽ tác động đến chiến lược thu hút FDI của Việt Nam. Do đó, ngoài các ưu đãi về thuế, khách thuê giờ đây nên xem xét them các yếu tố khác để lựa chọn địa điểm phù hợp (lực lượng lao động, vị trí, cơ sở hạ tầng, các yếu tố liên quan đến chi phí, v.v.) trong khi các chủ đầu tư dự kiến sẽ nâng cao chất lượng sản phẩm và dịch vụ để thu hút khách thuê ngoài việc dựa vào các ưu đãi thuế từ Nhà nước. Trong khi đó, một số thay đổi được thực hiện nhằm hỗ trợ phát triển các KCN trong tương lai và tăng nguồn cung có chất lượng, gần đây nhất là việc ban hành Nghị định số 35/2022/NĐ-CP (“Nghị định số 35”) quy định về quản lý khu công nghiệp và khu kinh tế. Về đầu tư xây dựng hạ tầng khu công nghiệp, Nghị định số 35 bãi bỏ thủ tục thành lập KCN nhằm giảm bớt thủ tục hành chính cho doanh nghiệp khi theo quy định, các KCN được xác định thành lập kể từ ngày được cấp có thẩm quyền. Thủ tục thành lập và mở rộng các khu công nghiệp được đơn giản hóa, ưu tiên thức đẩy sự phát triển của mô hình khu công nghiệp sinh thái và phát triển nhà ở, tiện ích cho công nhân là những điểm nổi bật trong quy định mới này.

CBRE kỳ vọng diện tích logistics dành riêng cho thương mại điện tử sẽ tiếp tục tăng trưởng. Với mỗi 1 tỷ đô la Mỹ doanh thu từ thương mại điện tử, thị trường sẽ cần thêm 92.903 m2 diện tích logistics. Trong 5 năm tới, dự kiến cần khoảng 160-200 triệu m2 diện tích logistics dành riêng cho thương mại điện tử trên toàn thế giới. Việt Nam đang trở thành nền kinh tế kỹ thuật số lớn thứ hai ở Đông Nam Á, chỉ sau Indonesia, và thị trường Việt Nam dự kiến sẽ thu hút nhiều doanh nghiệp quy mô lớn hơn. Dựa theo dự báo tăng trưởng về quy mô thương mại điện tử tại Việt Nam, ước tính sẽ cần thêm hơn 2 triệu m2 diện tích logistics dành riêng cho thương mại điện tử tới năm 2025 cho cả nước.

Về triển vọng thị trường, bà Thanh Phạm, Phó Giám đốc - Bộ phận Nghiên cứu và Tư vấn, CBRE Việt Nam cho biết: "Tình hình cam kết thuê trước lành mạnh tại các KCN mới được kỳ vọng sẽ tiếp tục tại các KCN có vị trí tốt hoặc có lợi thế riêng. Thêm vào đó, nguồn cung đất công nghiệp và nhà kho, nhà xưởng sẽ tăng lên tại các khu vực được hỗ trợ bởi nhu cầu ngày càng gia tăng trên nhiều lĩnh vực. Khách thuê nên nắm bắt cơ hội mở rộng trong khi đàm phán các điều khoản tốt hơn, trong khi đó, các chủ đầu tư nên điều chỉnh chiến lược cho thuê phù hợp với từng vị trí. Bên cạnh đó, giá thuê đất công nghiệp dự kiến sẽ duy trì ở mức cao ở nhiều khu vực. Một xu hướng khác là nhà kho, nhà xưởng nhiều tầng sẽ được mở rộng ở các khu vực có nguồn cung đất công nghiệp hạn chế.”.

Thị trường căn hộ bán TP.HCM

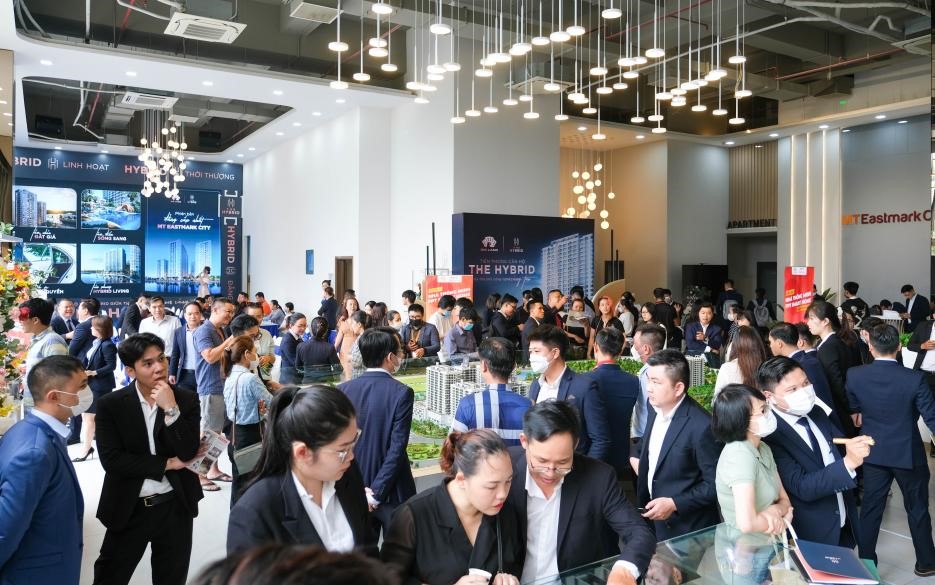

Sau đại dịch, bất động sản nhà ở vẫn được xem là kênh đầu tư bền vững cho các nhà đầu tư trung và dài hạn tại TP.HCM. Sau một quý trầm lắng với dưới 900 căn chào bán mới, thị trường chứng kiến nguồn cung mới tăng vọt trong Quý 2 2022. Nguồn cung mới bùng nổ với 15.528 căn từ 12 đợt mở bán mới, vượt qua tổng nguồn cung mới của cả năm 2021. Khu Đông, đặc biệt là TP.Thủ Đức, đóng góp đến 88% nguồn cung mới nhờ các giai đoạn tiếp theo của đại đô thị Vinhomes Grand Park.

Được hỗ trợ bởi việc nâng cấp vị trí dự án tại các quận ngoại thành, phân khúc cao cấp tiếp tục chiếm ưu thế trên thị trường, chiếm 93% nguồn cung mới quý này. Phân khúc trung cấp chỉ ghi nhận duy nhất một đợt mở bán mới trong khi phân khúc bình dân gần như tuyệt chủng nguồn cung mới kể từ Quý 1 2019. Tuy nhiên, căn hộ trung cấp đáp ứng đa số nhu cầu của người mua để ở là sản phẩm phổ biến nhất tại TP.HCM với thị phần lên đến 41% trong tổng nguồn cung tích lũy toàn thị trường.

|

Thị trường Căn Hộ Bán TP.HCM, Nguồn Cung Chào Bán |

Sự nâng cấp giá của các dự án tại khu vực vùng ven không chỉ làm góp phần thay đổi cơ cấu phân khúc sản phẩm trong nguồn cung mới mà còn thúc đẩy tăng trưởng giá sơ cấp. Giá sơ cấp trung bình toàn thị trường đạt 2.455 USD/m2, tăng 2,7% theo quý và 8,6% theo năm. Phân khúc trung cấp được hưởng lợi nhiều nhất từ việc tăng giá ở khu vực ngoài trung tâm với mức tăng giá 1,9% theo quý và 7,0% theo năm trong khi giá của phân khúc hạng sang và cao cấp giảm từ -0,6 đến -3,8% so với Q2 2021.

Nguồn cung mới tăng vọt khiến số căn bán được tăng tương ứng. Thị trường ghi nhận tổng cộng 11.259 căn chào bán thành công, tăng gần 1,4 lần so với cùng kỳ năm ngoái. Bất chấp sự bùng nổ nguồn cung mới, tỷ lệ hấp thụ của các dự án mới gần như không thay đổi theo năm, trung bình ở mức 72%.

|

Thị trường Căn Hộ Bán TP.HCM, Giá Bán Sơ Cấp Trung Bình |

Cùng với sự tăng trưởng tích cực của nguồn cung trong nửa đầu năm 2022, thị trường dự kiến chào đón khoảng 22.000 căn hộ trong năm nay. Phân khúc cao cấp và hạng sang sẽ dẫn dắt nguồn cung mới với hàng loạt đợt mở bán tại TP. Thủ Đức và Huyện Nhà Bè. Do ảnh hưởng của việc tăng giá ở khu vực ngoài trung tâm, giá sơ cấp trung bình tại TP.HCM dự kiến tăng trưởng chậm lại do giá các nguồn cung mới đều nằm ở mức đầu của phân khúc cao cấp hoặc hạng sang. Nguồn cung căn hộ trung cấp và bình dân trong tương lai tiếp tục đến từ các địa phương vệ tinh như Bình Dương, Đồng Nai, Long An và xa hơn.

Bên cạnh những tín hiệu tích cực trong giai đoạn đầu năm, thị trường đã và đang đối mặt với nhiều khó khăn trước mắt bao gồm (1) vấn đề cấp phép, (2) các thay đổi trong quy định pháp luật và chính sách thắt chặt tín dụng, (3) chi phí tăng và (4) việc mất cân đối cung cầu. Những thách thức này sẽ buộc cả chủ đầu tư và người mua phải theo dõi chặt chẽ các chuyển động của kinh tế vĩ mô và tự hoạch định giải pháp tối ưu cho mình.

Theo bà Dương Thùy Dung, Giám đốc điều hành, CBRE Việt Nam: "Sau đại dịch, thị trường bất động sản nhà ở chứng kiến sự thay đổi tư duy của các chủ đầu tư. Các yếu tố xanh và thân thiện với sức khỏe sẽ được bổ sung vào dự án nhằm đáp ứng nhu cầu nâng cao chất lượng sống của người mua. Các khu vực lân cận thành phố được dự báo tiếp tục phát triển mạnh do cơ sở hạ tầng kết nối ngày càng cải thiện và mức giá tăng cao tại TP.HCM.”

Tiêu chí phân hạng căn hộ của CBRE:

- Siêu sang: dự án với giá sơ cấp trung bình trên 12.000 USD/m2

- Hạng sang: dự án với giá sơ cấp trung bình từ 4.000 đến 12.000 USD/m2

- Cao cấp: dự án với giá sơ cấp trung bình từ 2.000 đến 4.000 USD/m2

- Trung cấp: dự án với giá sơ cấp trung bình từ 1.000 đến 2.000 USD/m2

- Bình dân: dự án với giá sơ cấp trung bình dưới 1.000 USD/m2

(Giá bán không bao gồm VAT)

Thùy Dân